2008年爆發金融海嘯,全球經濟面臨修正,重災區的美國連番降息,大放QE2此非典型之貨幣政策,使美元供給量大增,美元指數如坐了南向特快車一般,一路狂飆不停站,保險公司見此良機當然是大力推出所謂的美元保單,標榜美元低檔,良機不待人,逢低買進有利可圖;另一方面,TWD/USD長年在28-32之間游走的價格區間帶也根深蒂固,最後再補上較台幣保單更高的IRR,也使得各保險公司(尤其是前三大龍頭)這兩年新約年度保費不斷成長。

以保險公司角度來看,這個時機點推行這樣的商品是完全正確的決策,但身為保險的消費者之決策隱藏了巨大的風險。

流動性風險&信用風險

每個保單在一定存續期間內提前解約,消費者拿回的保單價值是會低於其所支付之價金,在這期間解約的風險便是流動性風險。信用風險就是保險公司違約的機會。

匯率風險

什麼樣的消費者有買美元(外幣)保單?

美元(外幣)保單與一般本國貨幣保單最大的不同在於消費者承擔了美元(外幣)的匯率風險(…廢話),故重點在消費者在3y,6y,10y…etc之後到底有沒有美元的需求,如果消費者是個正港a抬丸狼,以後也不會去歐美系國家,美元需求極小(簡言之,外匯需求小or Nothing),那買外幣保單是相當不智的行為。簡單來說,保單到期or償付了一堆美元,消費者or其家屬還不是要換匯回居住國之貨幣(假定在鬼島)方能真正的使用,所以對沒有外幣需求的消費者來說購買外幣保單可是一個錯誤的決策。

趁美元兌台幣低點買進大賺一筆?

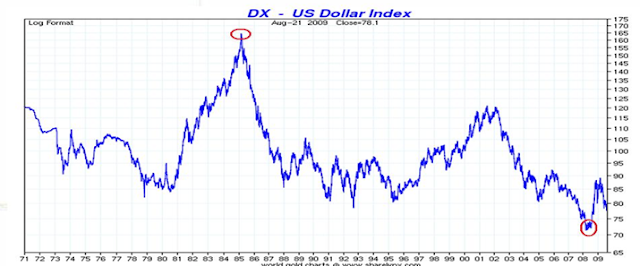

先來看張優質的美元指數30年走勢。

下圖則是TWD/USD三十年走勢,近年來台幣的走勢的確是在一個大型區間游走,多虧我們8A總裁的努力,但是你能確定這樣的走勢在承擔超長期間外匯風險時能持續嗎? 如果要賺美元匯差可以直接投資外幣存款or期貨就好了,獲利還會更豐厚,操作更靈活。

無論消費者是一次繳清(躉售)or分期付款,其付款當下的外幣匯率就是你的成本,你(消費者)能確定付款時就是該國匯率之低點嗎?當該保單解約or保單生效所返還之價金之時點是你可以掌握的嗎?保單不是投資商品,如果想投資外幣可以用外幣存款or直接購買外匯期貨等其他投資工具,投資會有更好的工具,束縛更少。

推論保險公司為何要強推外幣保單

原因其一:美元(外幣)指數重貶一通,台灣為出口導向國,媒體免費的宣傳是推行這個業務的好機會。

原因其二:將美元(外幣)的風險轉給消費者,減輕自身避險成本。

保險公司出售一張保單其實是有負債的成分,隨時間經過,保費越收越多,保險公司將保費用以投資藉以賺取未來所承諾之契約保費,當投資的部費超過承諾要支付的價金的部份即為保險公司之獲利。一般壽險公司所發之保單的存續期間都有一定期間,而所收到的保費運用(資產)要先能hedge保單支出成本(負債)的duration,是故債券是一個最重要的資產項目,無奈鬼島游資過多,長債有如一灘死水,根本無利可圖,也使得國內保險公司必須要往國外投資,而最大的債券市場毋庸置疑的就是美國。美國的債券市場種類多,評級高(最近被降)也有著最大的供給,保險公司藉由購買美國債券來平衡其資產與負債的Aggregate Duration,然保險公司本身是使用本國貨幣,一來一往間就產生了外匯需求。

請見以下某壽險公司持有至到期日金融資產其

Leave a Reply