有點久才上來嘴炮,所以要來點誠意~

這篇併購文實在不好寫,想要用簡單的方式書寫還是搞得有點生硬,果然文筆還有待加強啊XD

正片開始

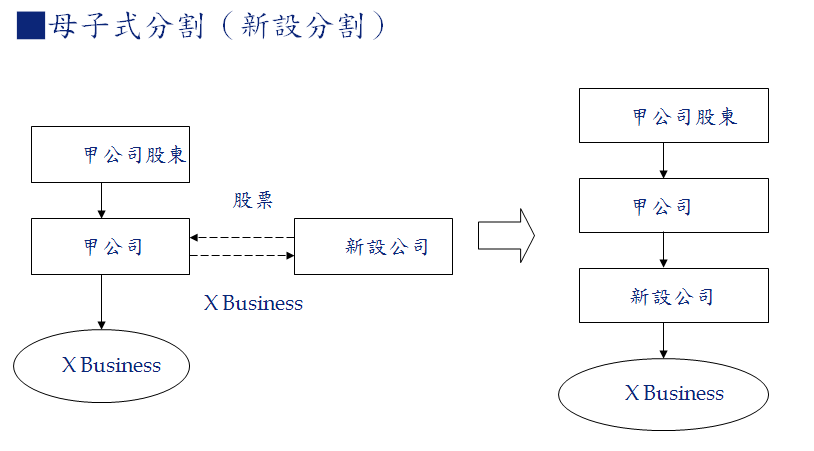

母子分割(equity carve out)

母體把想要切出去的營業部份(部門、資產+負債)切出去予子公司,子公司發行股票予母公司,是以子公司初始成立時即為母公司100%持有子公司

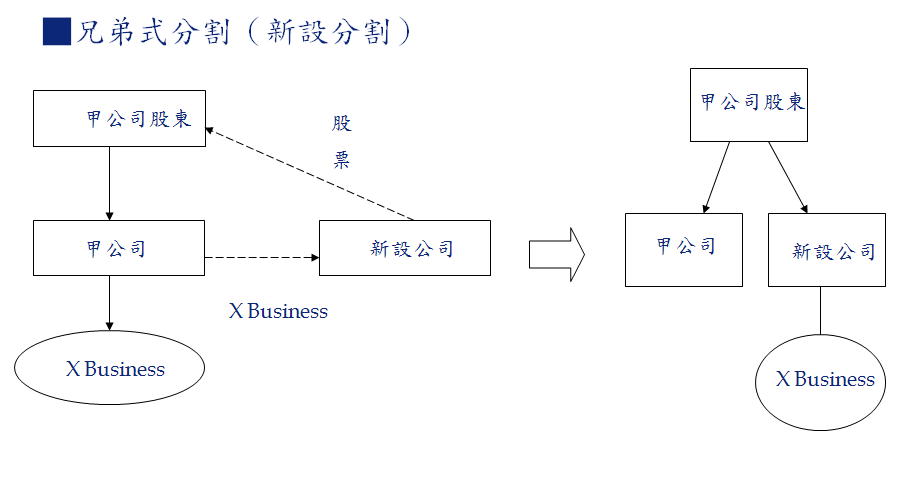

兄弟分割(Spin-off)

母體把想要切出去的營業部份(部門、資產+負債)切出去予子公司,但子公司發行股票予母公司股東,是以子公司初始成立時的股東結構即為母公司股東結構之複製,比例相同但股數則視資本額而不一。

案例與歷史

宏碁

2001年宏碁啟動再造,意欲將品牌與代工分家,而其衍生出的緯創是第一家適用簡易上市(分割滿一年得申請)條款的公司。當時是採用母子分割的模式,宏碁在分割之初取得所緯創之股份,但此時為緯創調整體質的現金增資確是不失厚道,將現金增資認購權洽全體宏碁股東,讓母子分割擁有類似兄弟分割之效果,小股東也能參與到分割案,而非落入公司派之手。爾後,宏碁再分批將緯創之持股擇優出售,或用GDR、或洽特定投資人,以結果論這次操作可是叫好又叫座,為緯創引進不少策略性投資人與財務投資人,但宏碁本身與宏碁股東全體也因釋股而有機會賺取獲利。

衍伸閱讀:黃日燦看併購/宏碁緯創 走自己的路

http://www.mapect.com/media_show.php?the_no=czozOiI0ODciOw==&mother_class_the_no=czoxOiI3Ijs=&class_the_no=czoyOiIyMiI7

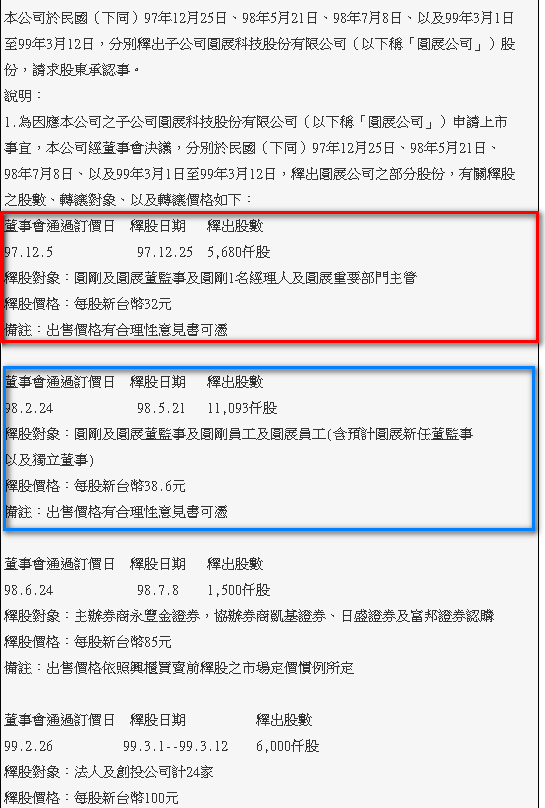

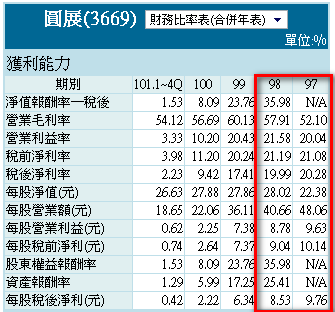

圓剛

圓剛在97年啟動分割,將旗下視訊攝影機分割以設立圓展科技,當時採母子分割。分割之初母公司取得圓展100%之股權,本因擇時擇對象配售予其他投資人,但嗣後圓剛確以超低PER的價格出售予特定人,實有瓜田李下之嫌。當時還被人檢舉,讓圓展差點無法IPO!

當時圓展EPS 8-9元,賣個100都不嫌貴,特定人拿30上下…實在是…

衍伸閱讀:黃日燦看併購/圓剛分割設圓展

http://www.mapect.com/media_show.php?the_no=czozOiI0OTIiOw==&mother_class_the_no=czoxOiI3Ijs=&class_the_no=czoyOiIyMiI7

燦坤

燦坤將傢俱與旅遊業的燦星網通切出去,以便各自能更專注在各自專屬的業務上。由於是採兄弟分割,是以燦坤的投資人會得到燦星的股票。當時對價為:

1000股燦坤 = 600股燦星網通 + 400股新燦坤

分割後燦星再啟動簡易上市流程,意味著投資人要持有未IPO的燦星網通一陣子。分割完成後,初割家電部門的燦坤大漲,燦星網在掛牌之初至少也沒讓投資人賠到算是還成功的案例。

華碩

華碩09年終於狠下心進行代工與品牌的分家,比較特別的是原本華碩想採行的是母子分割,後來方向大轉彎成兄弟分割。而證交所此時也更改營業細則,將簡易上市的門檻由三年縮短成一年,由於時機敏感,是以被人戲稱為華碩條款。

當時的對價為:

1000股舊華碩 = 150股新華碩 + 404股和碩 (搭配減資85%)

不過比較特別的是,和碩與華碩是同一天掛牌(華碩停牌近月),所以流動性倒比燦星網當時相對好。

衍伸閱讀:

http://www.cw.com.tw/article/article.action?id=5000827&page=1

Summery

母子分割

從圓剛的例子就可以看出母子分割的缺點,母公司控制股東得以掌握子公司釋股的流程和對象,進而對特定人圖利,傷害母公司非控制股東的權利,實為公司治理不彰下的醜態。

總結一句,母子分割好處在若控制股東行事公正則可選擇優質的策略投資人,增加新設事業之價值;壞處是若控制股東行不正,則有可能圖利他人,把別人的錢放進口袋。

兄弟分割

兄弟分割有幾點壞處。其一,是不想取得燦星網通、和碩的投資人難以出脫股票,流動性大減。其二是較難尋找特定的策略投資人釋股,因為股份分散在原母公司所有股東之中,是以較難執行這樣的策略。其三,是法令限制、流動性與機會成本的考量,有些特定法人是無法持有未IPO股票,也會造成一些貫壓的現象。好處就是相當公平,無控制股東操弄的空間,隨母公司股東各人判斷。

衍伸案例:

子公司圖利特定人 by Rusrule

http://www.rusrule.com/rusrule/?p=1369

———————————————————————————-

有了前面的介紹,鴻海啟動分割政策:一人十三化身,我們有那些點可以來好好觀察?

1.是否Repricing的效果:如同前篇文章的樂陞一般,將潛藏的價值發揮出來,為股東創造利益!大家習慣一整個鴻海帝國,但是否低估了某部份的獲利潛力?

2.是否解除封印已久的活力,切割出來的事業部將更加靈活:以往過多的會議與層級卡住公司的靈活度,層層核可也讓公司變得官僚與腐化,分割讓各事業部(公司)更專心做自己的本業。(燦坤、華碩、和碩、宏碁、緯創)

3.郭董開始啟動接班佈局?以往郭董是鴻海共主,未來呢?將各事業群大頭放出去,有點類似啟動內部創業的味道,也讓未來郭Family有可以轉移經營權的機會。

4.分割手段的眉角,看出經營階層的誠信:如前文所述,各式手段背後的意義,將造成對該公司經營階層的不同評價。

5.退場與策略聯盟:鴻海對以往四處併購是否有後悔意欲退出的產業?或藉由此次組織再造,引進策略性投資人準備打下個十年?

以上各點就有賴持續的觀察了!

推薦閱讀相關書籍:

U can be stock market genius: Uncover the secret hiding places of stock market profits / Joel Greenblatt

參考資料:

黃日燦看併購

各公司年報、財報

公開資訊觀測站

成大會計系課程資料

運財至叻星XD

Leave a Reply